José de Mello Saúde desiste da OPA, mas mantém “interesse” na ES Saúde

Dona dos hospitais CUF atribui responsabilidade à CMVM e diz que foi obrigada a abandonar a corrida.

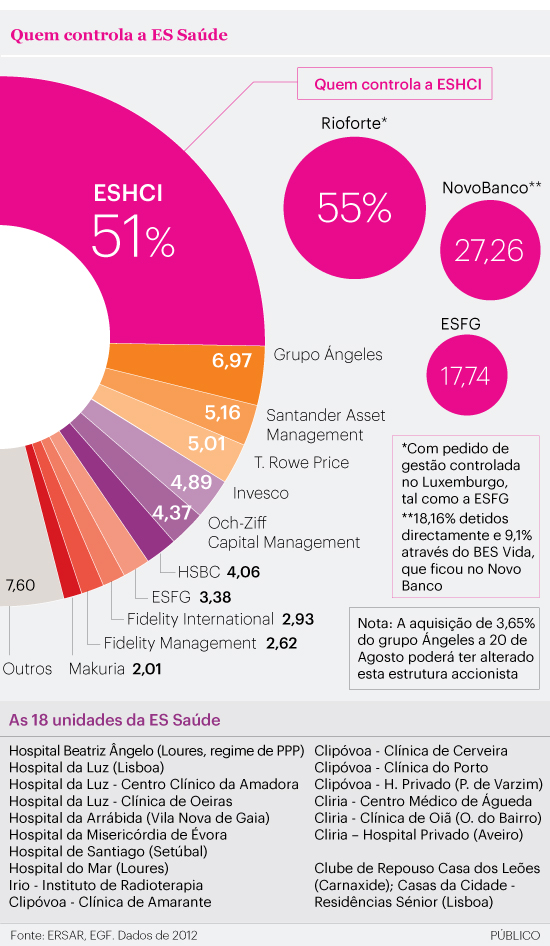

Na corrida à compra da ES Saúde estão agora – através de uma OPA – os mexicanos do grupo Ángeles e a Fidelidade (controlada pelos chineses da Fosun). Num processo separado, os norte-americanos da UnitedHealthcare Group (donos da Amil) propuseram directamente à Rioforte ficar com a posição de 51% que esta detém na ES Saúde, mas a sociedade (actualmente em gestão controlada no Luxemburgo) disse que privilegia uma operação centrada numa OPA, vista como mais concorrencial.

No caso da José de Mello Saúde, o presidente do grupo justificou a desistência com o facto de não poder registar a sua oferta na CMVM (o regulador do mercado de capitais) sem ter primeiro luz verde da Autoridade da Concorrência. Salvador de Mello afirmou, em conferência de imprensa, que a JMS foi informada de que a sua oferta só seria registada se deixasse cair o pedido de análise feito à AdC, de que o Grupo José de Mello diz não prescindir “por critérios de racionalidade, prudência e criação de valor”.

“Retirar, nesta fase, a condição da autorização da Autoridade da Concorrência significaria um enorme risco económico e empresarial, uma vez que, apesar de considerarmos que não há qualquer problema de concorrência, ficaríamos sempre inibidos de gerir esse activo e, no limite, poderíamos ser obrigados a vender a Espírito Santo Saúde de forma apressada”, afirmou o presidente da JMS.

Como o período para registar a oferta termina nesta sexta-feira e a análise da AdC ainda está no início, Salvador de Mello disse que a JMS se viu obrigada a abandonar a corrida. E atribuiu a responsabilidade à CMVM, dizendo não entender a decisão do regulador liderado por Carlos Tavares. “Os accionistas [da ES Saúde] ficam assim privados de receberem uma proposta de quem poderá pagar o maior preço por este activo”. “É muito claro que a José de Mello foi obrigada a sair”, alfinetou.

Deixou uma garantia: “Não é por nos terem obrigado a sair desta operação que vamos desistir”. Mas que caminho seguir a partir de agora? A esta pergunta, Salvador de Mello não respondeu, deixando tudo em aberto sobre a estratégia para ficar com o controlo da ES Saúde.

“Amanhã [sexta-feira] teremos que voltar a olhar para as circunstâncias”, disse, referindo-se ao último dia que tinha para ser dado seguimento à OPA. “Temos que aguardar pela conclusão desta oferta que está no mercado”. E não deu nenhum detalhe sobre o que vai a JMS fazer a seguir. “Não é altura de falar sobre o futuro desta operação”.

Quando foi questionado sobre se a JMS considera propor directamente à Rioforte – como fez a UnitedHealthcare Group – a compra de 51% do capital da ES Saúde (num processo separado da OPA), Salvador de Mello foi evasivo na resposta. Certo é que na CMVM a oferta da JMS não vai ser registada, mas “o processo vai continuar na Autoridade da Concorrência”. Questionado sobre a razão de manter a análise na AdC, Salvador de Mello não esclareceu.

OPA segue com Ángeles e Fidelidade

Até agora, a empresa liderada por Isabel Vaz já foi alvo de três OPA. O tiro de partida foi dado pelos mexicanos da Ángeles, que começaram por oferecer 4,3 euros por acção e reviram a proposta para 4,5 euros depois de os Mello terem proposto 4,4 euros. Os chineses da Fosun, que controlam a Fidelidade, avançaram entretanto com uma proposta e têm neste momento a oferta mais alta, correspondente a 4,72 euros por acção, 12 cêntimos acima da última investida da Ángeles (4,5 euros).

O período da OPA dos mexicanos já começou. No entanto, a oferta concorrente da Fidelidade só se formaliza com o registo efectivo da OPA por parte da CMVM, o que até ao momento ainda não aconteceu (o prazo termina nesta sexta-feira).

Os preços das acções da ES Saúde têm vindo a subir mas, nesta quinta-feira, fecharam com uma descida de 0,6% para 4,87, após terem fechado a sessão de quarta-feira com o máximo histórico de 4,9 euros.

Também nesta quinta-feira, ficou a saber-se que a investida directa da Amil (controlados pela UnitedHealthcare Group) junto da Rioforte para comprar os 51% de capital foi rejeitada. A Rioforte, que pertencia ao universo do GES e que actualmente está em processo de gestão controlada no Luxemburgo, é dona de 55% da Espírito Santo Health Care Investments (ESHCI), que, por sua vez, detém 51% da ES Saúde.

Num comunicado divulgado durante esta tarde, a CMVM refere que a Espírito Santo Health Care Investment e a Rioforte diz que estão disponíveis para vender aquela participação, mas “sublinham privilegiar um negócio a celebrar no âmbito de um processo aberto e competitivo, como aquele que é proporcionado por uma oferta pública de aquisição”.

Antes e depois de o grupo Ángeles anunciar a OPA sobre a ES Saúde para ficar com o controlo da empresa, a UnitedHealthcare Group fez uma proposta directa, não vinculativa, às sociedades do Grupo Espírito Santo International para comprar a participação de 51% do capital, revela a CMVM.

A 8 de Setembro, quando a ES Saúde já tinha sido alvo da OPA dos mexicanos e dias antes de o Grupo José de Mello Saúde fazer a sua investida, a Rioforte “respondeu que, em virtude de se encontrar em situação de gestão controlada, não está em condições de entrar em processos de negociação directa”. Tendo sido lançada a OPA do grupo Ángeles (a que se seguiriam duas ofertas concorrentes), a Rioforte referiu ainda que “a UnitedHealthcare Group poderia ponderar avançar para o lançamento tempestivo de oferta concorrente”, acrescenta a CMVM.

Mais tarde, a 19 de Setembro, a UnitedHealthcare reiterou o seu interesse nos 51% através de um negócio particular, oferecendo 4,75 por cada acção.

Aprovada a venda de 5% da Fidelidade aos trabalhadores

As três empresas que lançaram uma OPA sobre a ES Saúde colocaram como condição o patamar dos 50,01% do capital para que esta se concretize, passando a controlar a empresa. Isso coloca a Rioforte como a chave de acesso à ES Saúde, que dispersou 49% do capital no início do ano.

Em plena OPA sobre a ES Saúde, o Conselho de Ministros aprovou nesta quinta-feira o arranque da oferta pública de venda de 5% da Fidelidade aos trabalhadores da empresa. As acções serão vendidas a 9,62 euros cada (um desconto de 5% face ao preço pago pelos chineses em Maio).