Governo adia pagamento de 6642 milhões de euros de dívida

Proposta de troca de títulos foi aceite por cerca de um quarto dos investidores.

O resultado foi conhecido depois de se saber qual a resposta dos investidores à proposta de troca de dívida realizada pelas Finanças. O Executivo sugeria aos detentores de três títulos de dívida pública com maturidade em 2014 e 2015 (com um valor total de 26.881 milhões de euros) que os trocassem por novos títulos com um prazo mais longo, em que o Estado apenas terá de amortizar a dívida em 2017 ou 2018.

A verdade faz-nos mais fortes

Das guerras aos desastres ambientais, da economia às ameaças epidémicas, quando os dias são de incerteza, o jornalismo do Público torna-se o porto de abrigo para os portugueses que querem pensar melhor. Juntos vemos melhor. Dê força à informação responsável que o ajuda entender o mundo, a pensar e decidir.

O resultado foi conhecido depois de se saber qual a resposta dos investidores à proposta de troca de dívida realizada pelas Finanças. O Executivo sugeria aos detentores de três títulos de dívida pública com maturidade em 2014 e 2015 (com um valor total de 26.881 milhões de euros) que os trocassem por novos títulos com um prazo mais longo, em que o Estado apenas terá de amortizar a dívida em 2017 ou 2018.

De acordo com os dados agora fornecidos pelo IGCP (a agência que gere a dívida pública portuguesa), dos 26.881 milhões de euros totais dos títulos, 6642 milhões foram trocados, uma taxa de aceitação muito próxima dos 25%.

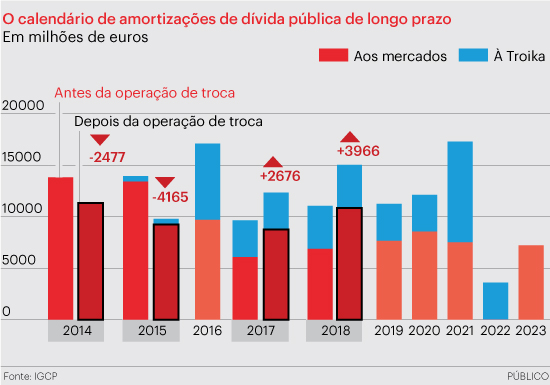

Isto significa que o Governo consegue aliviar as necessidades de financiamento para os dois próximos anos — o momento decisivo para a estratégia de regresso aos mercados do Governo —, passando em contrapartida esse encargo para 2017 e 2018.

Em 2012, o Governo já tinha realizado uma operação do mesmo tipo que, na altura, levou à troca de títulos no valor de 3757 milhões de euros. Nessa operação, contudo, o valor total dos títulos sobre os quais recaía a proposta foi bastante mais baixo, de 9610 milhões de euros. Assim, a taxa de aceitação da proposta de troca baixou de 39% na operação de Outubro de 2012 para 24,7% na operação realizada esta terça-feira.

Ainda assim, Filipe Silva, director da gestão de activos do Banco Carregosa, considera, numa nota enviada à imprensa, que esta "foi uma boa operação". "À partida pode parecer que face aos 27 mil milhões a quantidade trocada é baixa mas não podemos relativizar. Portugal alivia os pagamentos para 2014 em cerca de 2 mil milhões de euros e alivia os pagamentos para 2015 em mais de 4 mil milhões. Ao todo são 6,6 mil milhões de euros que são “adiados” para 2017 e 2018", afirma lembrando que este valor "é o equivalente a seis leilões".

Mais dívida para pagar em 2018

Analisando os dados para cada um dos títulos obrigacionistas sobre os quais recaíram a proposta de troca, verifica-se que os investidores que tinham obrigações a amortizar em 2015 aceitaram com mais facilidade prolongar o empréstimo ao Estado português do que aqueles que tinham obrigações a amortizar em 2014.

No título com maturidade até Junho de 2014, do saldo total de 5695 milhões de euros, apenas 837 milhões foram trocados, o que representa uma taxa de aceitação de 14,7%. Na OT com maturidade até Outubro de 2014, trocaram-se 1640 milhões de euros de um total de 7780 milhões de euros, ou seja, uma taxa de aceitação de 21,1%.

Por fim, no título com maturidade até Outubro de 2015, a taxa de aceitação foi de 31,1%, tendo sido trocados 4164,5 milhões de euros de um total de 13.406 milhões. Curiosamente era entre os detentores desta OT que estavam os investidores que, no final de 2012, já tinham aceite prolongar a sua exposição à dívida pública portuguesa.

Agora, os investidores que aceitaram as trocas passaram a deter 2675,5 milhões de euros de um título de dívida que será amortizado em Outubro de 2017 e 3966 milhões de euros de um título que tem o seu final marcado para Junho de 2018.

No total, Portugal alivia as suas necessidades de financiamento em 2477 milhões de euros durante o próximo ano e em 4164,5 milhões durante 2015. Em contrapartida, vê as suas necessidades de financiamento agravadas em 2675,5 milhões em 2017 e em 3966 milhões em 2018.

"A maioria dos investidores de curto prazo, que tinha dívida para 2014, preferiu ficar com ela em carteira e os que tinham dívida para 2015 aceitaram estender o prazo de reembolso", explica Filipe Silva.

As taxas a que foram oferecidos estes novos títulos, a quatro e cinco anos, estão muito próximas do que é praticado actualmente nos mercados, o que pode ser visto como muito atractivo para os investidores. Na emissão a quatro anos a taxa é de 4,667% e na emissão a cinco anos de 4,956%. De facto, se estes quisessem comprar no mercado estes títulos teriam, tendo em conta os elevados montantes envolvidos, dificuldade em conseguir taxas de juro tão favoráveis. "As taxas oferecidas em contrapartida são interessantes", reconhece Filipe Silva, embora salientando que "não se aceitam taxas interessantes sem ponderar o risco de incumprimento". "Aceitar a troca para 2017 e 2018 é, acima de tudo, um bom sinal, para a percepção de risco da dívida portuguesa”, afirma.

O IGCP, tutelado pelo Ministério das Finanças, ainda não disponibilizou dados que permitam perceber que tipo de investidores aceitou prolongar a sua exposição à dívida pública portuguesa. No entanto, tendo em conta que, neste momento, os bancos portugueses já são os detentores da maior parte dos títulos de dívida emitidos é provável que estes tenham desempenhado um papel importante nesta operação.